Zařídit hypotéku s Frenkeem

Spočítat hypotékuHypoteční úvěry v ČR: Stručná historie

Hypotéky se v ČR těší stále větší oblibě. Mnoho lidí si prostřednictvím tohoto typu úvěru splní touhu o vlastním bydlení. Historii hypotečních úvěrů v českých zemích můžeme rozdělit do 5 časových období.

Hypoteční úvěry v letech 1865 až 1918

První institucí nabízející v českých zemích hypoteční úvěry byla Hypoteční banka království českého, která vznikla v lednu roku 1865. Během krátké doby vzniklo dalších 5 bank poskytujících hypoteční úvěry. Ty sídlily v Brně, Praze a Opavě.

Hypoteční úvěry nejprve sloužily pro podporu zemědělství a podnikání. Žadatel o úvěr musel ručit nemovitostí a výše úvěru nesměla být vyšší než 60 % hodnoty nemovitosti v zástavě.

Hypoteční úvěry v letech 1918 až 1989

Po slibném začátku následovala temná léta. Během První světové války, Velké hospodářské krize, Druhé světové války a komunistické totality přestává hypoteční trh v podstatě existovat. Za komunismu se těšily velké oblibě tzv. podnikové půjčky, případě půjčky pro novomanžele, prostřednictvím kterých se řešila nevyhovující situace s bydlením.

Hypoteční úvěry a sazby hypoték v letech 1990 až 1999

Důležitým mezníkem pro hypoteční úvěry byla Sametová revoluce a rok 1990, kdy začala pozvolná obnova hypotečního trhu. První hypoteční úvěry byly schváleny v roce 1995. Průkopníkem se stala Českomoravská hypoteční banka (dnes Hypoteční banka).

K Českomoravské hypoteční bance se postupně přidaly další banky, které mezi sebou začaly postupně soupeřit a nabízet výhodnější podmínky hypotečních úvěrů. Svou pozornost ale soustředili spíše na firmy než na jednotlivce.

Hypoteční úvěry a splátky hypoték po roce 2000

Dalším zlomovým okamžikem je rok 2000. Díky větší konkurenci mezi poskytovateli hypotečních úvěrů a klesajícím úrokovým sazbám hypoték, se hypoteční úvěry těší stále větší oblibě.

Banky také začaly nabízet hypotéku bez úspor (100% hypotéku). Tedy hypoteční úvěr ve výši 100 % hodnoty nemovitosti v zástavě. S tím ale přestávají v roce 2009, kdy se České republiky dotkla hospodářská krize.

Současnost hypotečních úvěrů a aktuální úrokové sazby hypoték v ČR

Také nyní mezi sebou jednotlivé banky soupeří o potenciální klienty. Někteří poskytovatelé se soustředí na fyzické osoby, jinde naopak nabízejí lepší podmínky pro podnikatele.

Společným ukazatelem je pečlivější posuzování žádostí o úvěr. Banky se v posledních letech soustředí také na ukazatele DSTI (Debt Service To Income) a DTI (Debt To Income). Tyto parametry dávají jasnou představu o zadluženosti klienta.

Zvýšení úrokových sazeb ČNB v roce 2021

K poslednímu zvýšení úrokových sazeb ze strany ČNB došlo v listopadu 2021. Zvýšení se týká dvoutýdenní repo sazby (aktuální hodnota je 2,75 %), diskontní (3,75 %) i lombardní sazby (1,75%).

Jak přesně zásah ČNB ovlivňuje úrokové sazby hypoték a tedy i pravidelné splátky hypoték?

- Dvoutýdenní repo sazba (2T repo sazba) slouží ke snížení inflace. ČNB zvýšením 2T repo sazby stahuje od komerčních bank volné peníze, které by jinak mohly poskytnout na hypotéky a jiné úvěry pro klienty.

- Diskontní sazba je další pákou, kterou využívá ČNB ke kontrole inflace. Jde o úrok, který komerční banky získají od centrální banky, pokud zde uloží přebytečné peníze (nad rámec repo operací).

- Lombardní sazba určuje, s jakým úrokem si mohou komerční banky od ČNB půjčovat. Když se bance zdraží zdroje, logicky to ovlivní úroky hypoték a samozřejmě také celkové sazby hypoték pro žadatele o úvěr.

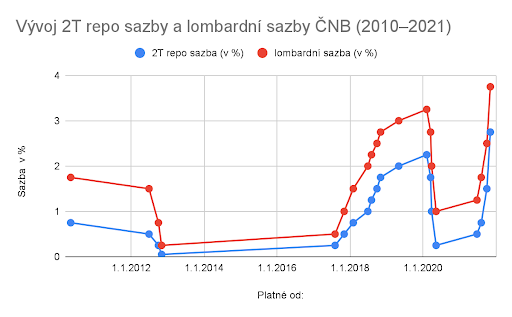

Graf 1 zobrazuje vývoj 2T repo sazby a lombardní sazby v letech 2010 až 2021. V letech 2013 až 2017 ČNB žádným způsobem nezasahovala do vývoje trhu. V tomto období také úroky hypoték zaznamenaly rekordní pokles. Zatímco v roce 2012 byla průměrná sazba hypoték 3,51 %, v roce 2017 byla průměrná úroková sazba u komerčních bank asi 2,02 %.

Úrokové sazby hypoték rostou: Koho se změna dotkne

V momentě, kdy je pro banky výhodnější uložit peníze v ČNB, přistupují ke zdražování hypotečních úvěrů a dalších půjček. Reakce komerčních bank je patrná už v tuto chvíli, kdy se zvyšují aktuální úrokové sazby hypoték. Změna se dotkne především nových klientů, ale také některých stávajících klientů.

Sjednání nové hypotéky

Novým klientům nezbývá, než si pospíšit a novou hypotéku sjednat co nejdříve. Kromě zásahů ze strany ČNB musí počítat také s tím, že stavební materiál zdražuje a hypotéka na stavbu nemusí pokrýt náklady.

Stávající klienti s hypotečním úvěrem

Ve výhodě jsou především klienti, jejichž smlouva je momentálně v období fixace hypotéky. Úroková sazba je jasně stanovena ve smlouvě a platí až do tzv. výročí fixace, kdy banka předloží nové podmínky. Změny ze strany ČNB se tedy těchto klientů prozatím nedotknou.

Naopak klienti, kteří se rozhodli pro variabilní hypotéku, zaznamenají zvýšení úrokových sazeb ČNB okamžitě. Musí tedy počítat s navýšením splátky hypoték.

Často se ptáte

Jan Pekař, 35 let, úroková sazba s několika “ale”

Honza dostal od banky nejnižší možnou nabídku, která na trhu byla, a banka mu ji propočetla a schválila. Bohužel až v návrhu úvěrových smluv objevil další skryté podmínky, které bude muset splnit, aby na slíbenou sazbu vůbec dosáhnul. Nakonec se měsíční splátka zdražila cca o 3500 Kč.